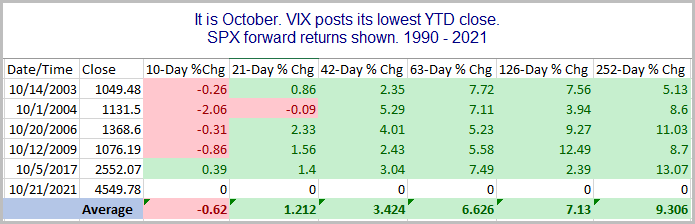

Terminamos el mes de Octubre en positivo en casi todos los mercados tras los sustos que nos trajo Septiembre. La verdad es que este mes de Octubre no ha cumplido con su característica volatilidad y las subidas han sido la tónica en las bolsas.

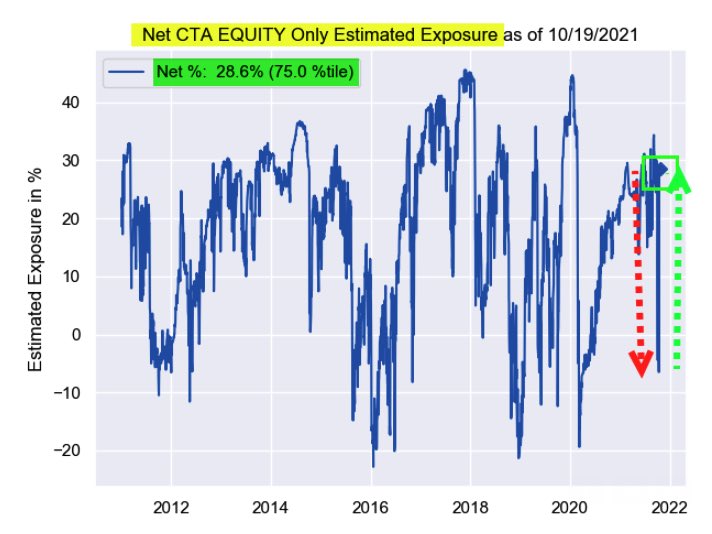

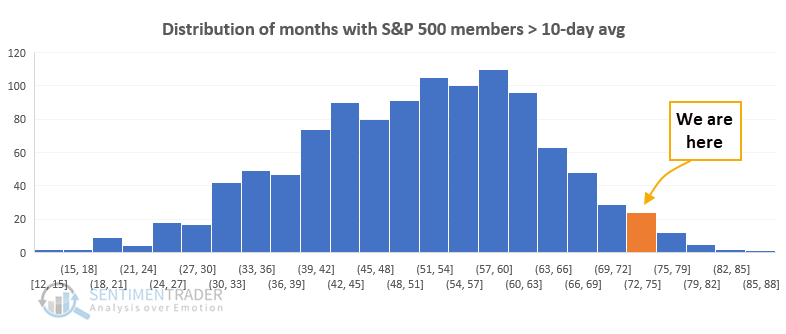

Ahora empezamos Noviembre, donde además de la buena estacionalidad que nos espera de aquí a fin de año los mercados de renta variable, tenemos el fin del "blackout" de recompra de acciones en la bolsa americana. Esto implica que a partir de este próximo Lunes casi un 70% de las compañías americanas pueden empezar a recomprar acciones, lo que suele ser un fuerte catalizador positivo para las bolsas normalmente; y a partir del Viernes casi la totalidad de las compañías podrán empezar su proceso de recompra de acciones.

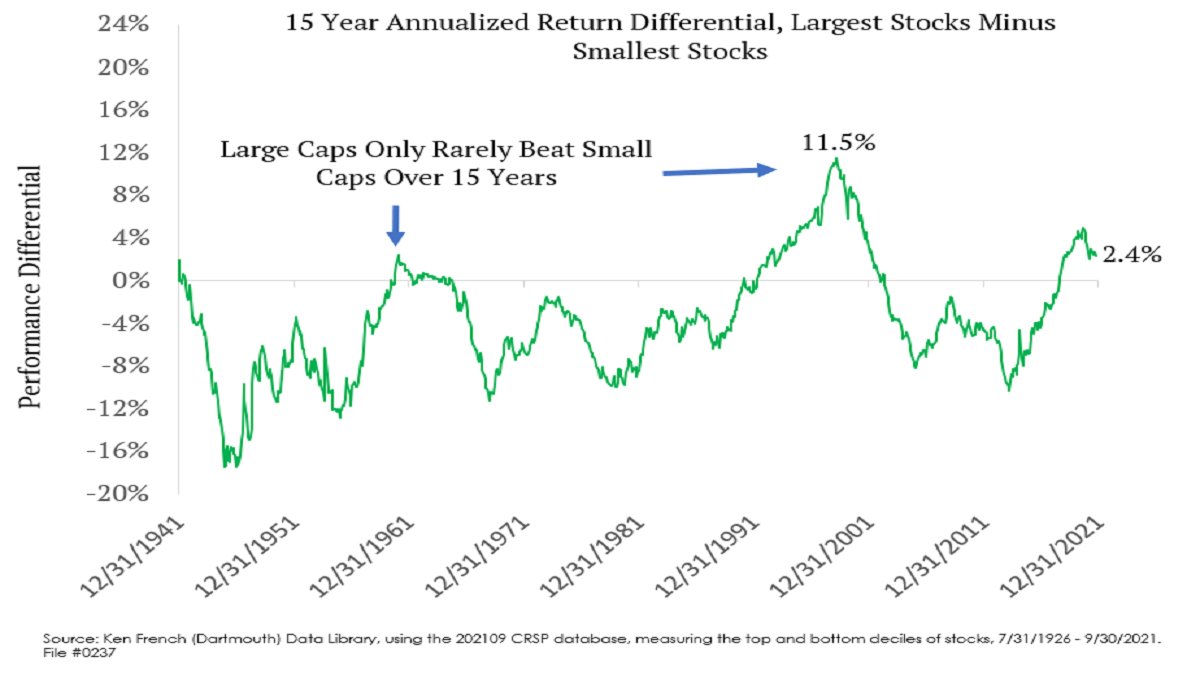

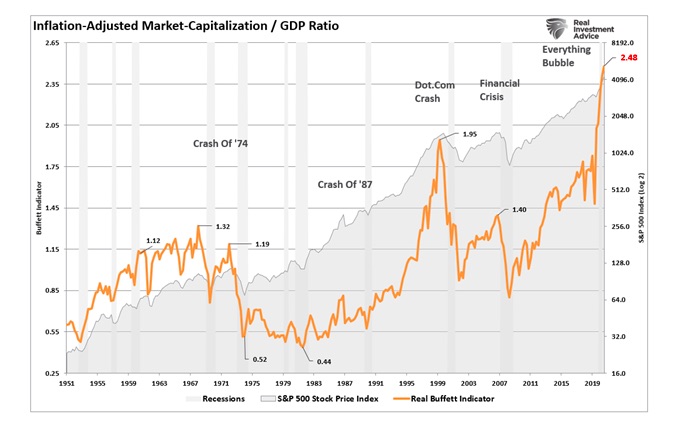

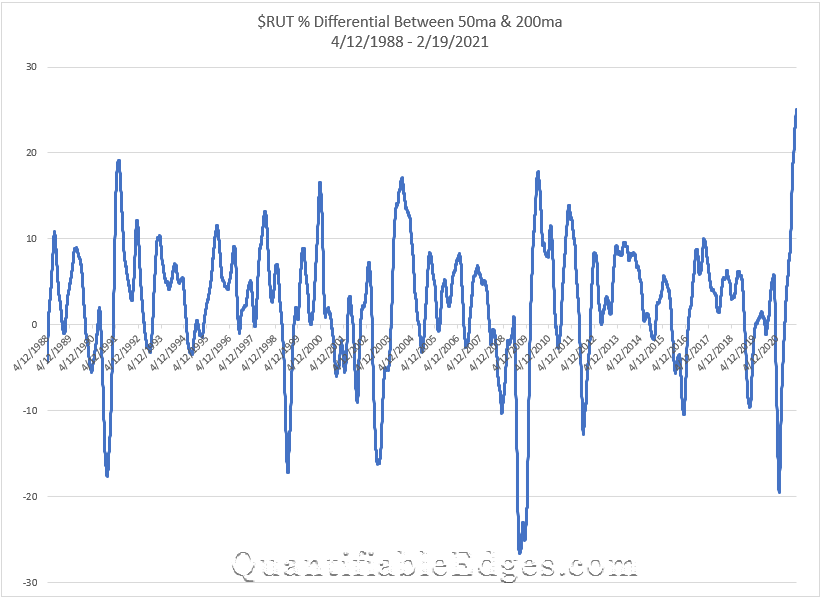

A este hilo, podemos ver como en los últimos 15 años la rentabilidad de las grandes compañías ha superado a las pequeñas compañías. Esto no suele ser muy habitual en tal largo plazo. El diferencial entre ambas ha comenzado caer, por lo que deberíamos empezar a prestar más atención a las indices de pequeñas compañías que a los grandes indices tipo S&P500 donde las valoraciones han corrido en exceso en los últimos años.

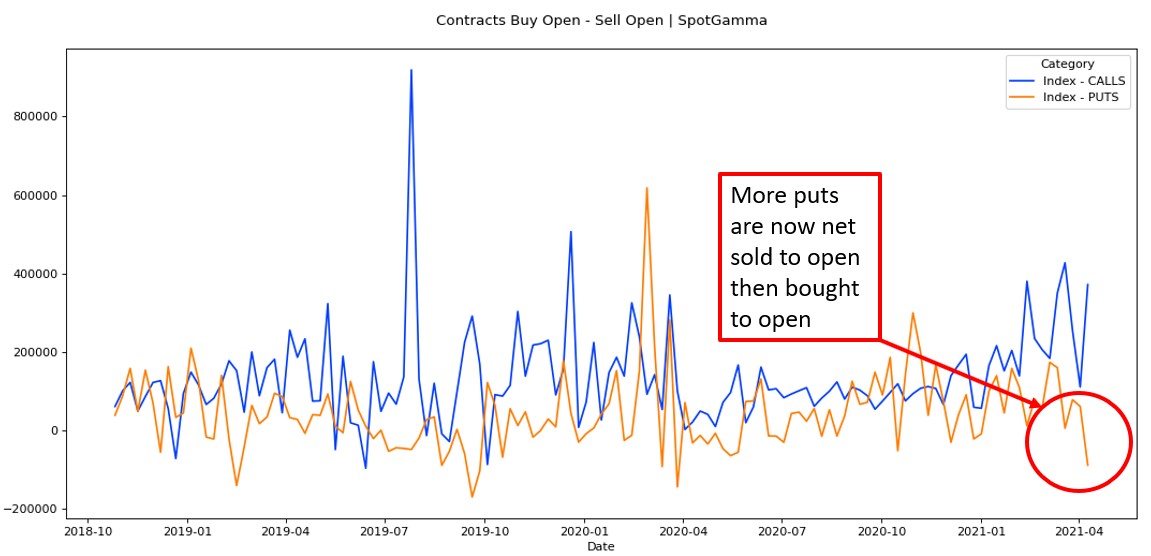

En fin, aprovechemos el rally de fin de año que parece que ser que para el año que viene vendrán curvas (según muestra el ratio VIX/VIX3M que ya comentaremos en otro momento con más detenimiento).

Buen trading.