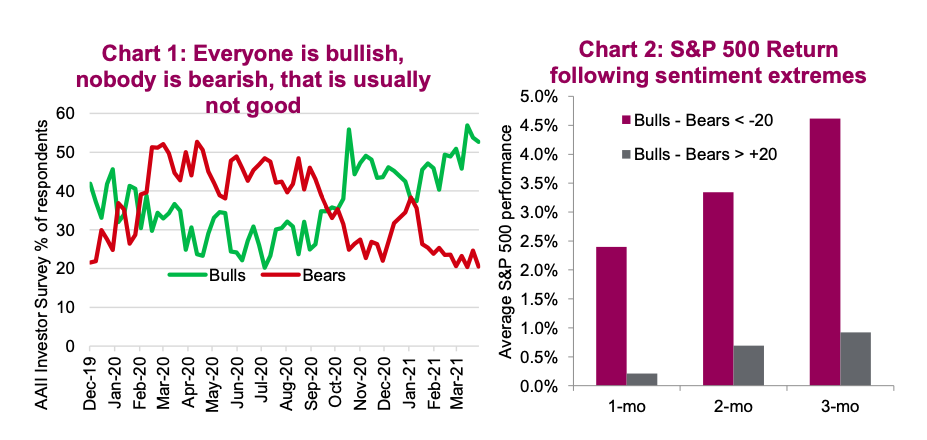

Termina la semana con el S&P 500 subiendo un 2.71%, el Dow jones un 1.96% y el Nasdaq un 3.12%. Como comenta BofA, en los últimos 5 meses ha entrado más dinero en los fondos de renta variable que en todos los últimos 10 años. Esto hace que la tendencia alcista sea contundente, aunque con una sobrecompra de las que serán difícil de digerir.

El pasado Jueves, se produjo una operación de unos 40 millones de dólares en el mercado de opciones de Estados Unidos apostando por un aumento de la volatilidad a mediados de Julio. El Vix está ahora mismo en torno a 17, y para que la operación sea rentable para este institucional el Vix debería de subir por encima de 25 de aquí a mediados de Julio. Si tenemos en cuenta la correlación negativa que hay en el Vix y la bolsa, esto implica una importante perspectiva bajista para la renta variable ahora que tenemos al S&P 500 de nuevo en máximos históricos.

Este puede ser uno de los motivos por los que el índice GEX ("Gamma Exposure") se ha ido a máximos históricos. Las coberturas que las manos fuertes del mercado están acumulando son cada vez mayores:

Sin embargo, Bank of America publicó esta semana un informe en el que subía su objetivo para el S&P 500. Ahora lo sigue manteniendo alcista siempre que no pierda los 4020, donde apunta a un gap alcista que se produjo. A su vez, publica el gráfico inferior donde muestra la tendencia alcista que suele presentar la bolsa americana durante los dos próximos meses en el primer año del ciclo presidencial estadounidense. Veremos quien acierta, si BofA o el inversor institucional que está apostando fuerte por aumentos de la volatilidad.

Por otro lado, estuve leyendo el "CIO Insights" de Marzo 2021 de Deutsche Bank. En cuanto a sus previsiones macroeconómicas, son bastante positivos en general: un +5% de crecimiento del PIB para EEUU en 2021, del +4.5% para España, +11% para India, y +5.3% para el mundo. Sin embargo, como muestro en la tabla que publican, la previsiones para los mercados de renta variable no son muy optimistas que digamos. Si observamos los precios objetivo que dan a las diferentes bolsas para dentro de un año, podemos observar esta falta de optimismo: para el S&P 500 la rentabilidad esperada es nula, para el Dax alemán esperan una caída del -3%, para la zona Euro la caída aumenta a un -6%, y para Japón, Suiza y Reino Unido también caídas. El único mercado al que le dan una rentabilidad positiva a un año es a la bolsa MSCI Emerging Markets, con un potencial alcista de +11% a un año.

Como podemos observar, las opiniones son variadas y para todos los gustos. Siempre he dicho que tratar de predecir lo que va a suceder es tarea casi imposible o con poca probabilidad de ser consistente en el tiempo. Por ello siempre soy más partidario de ir acomodando las carteras de inversión a la evolución del mercado, controlando el riesgo como principal misión. La rentabilidad ya nos vendrá dada.

Buen fin de semana.