Comenzábamos la semana con publicación de las previsiones de Morgan Stanley sobre la evolución del S&P 500, y la verdad es que se parece bastante a la que ya mostró Harnett de Bank of America. Como vemos, en su escenario base esperan un precio objetivo del S&P 500 de 3900 puntos, lo que implica una caída del -5.7% y un PER de 20.75x. Pero lo que más me llama la atención es que ya nos encontramos en su escenario más optimista, es decir, según ellos el S&P 500 no tiene más atractivo de aquí a final de año. Siempre he dicho que hacer predicciones es una tarea complicada, pero lo que sí que queda claro es otro indicador más de sobrevaloración que encontramos para las subidas verticales que ha tenido la bosa americana en el último año.

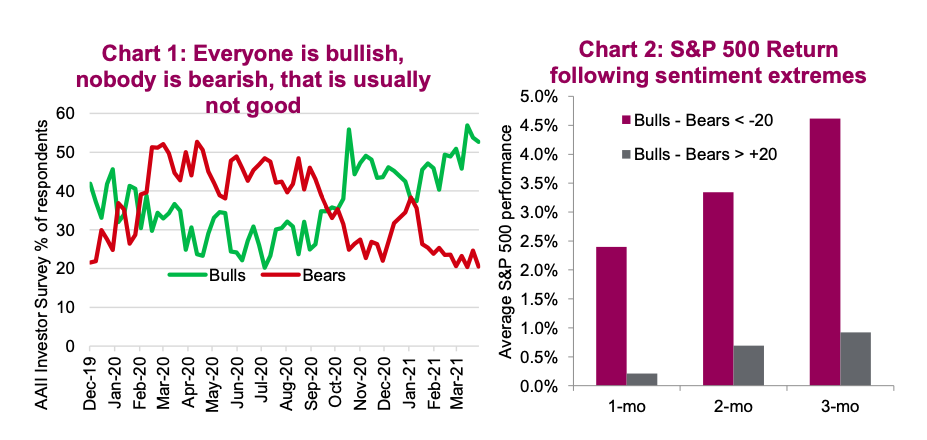

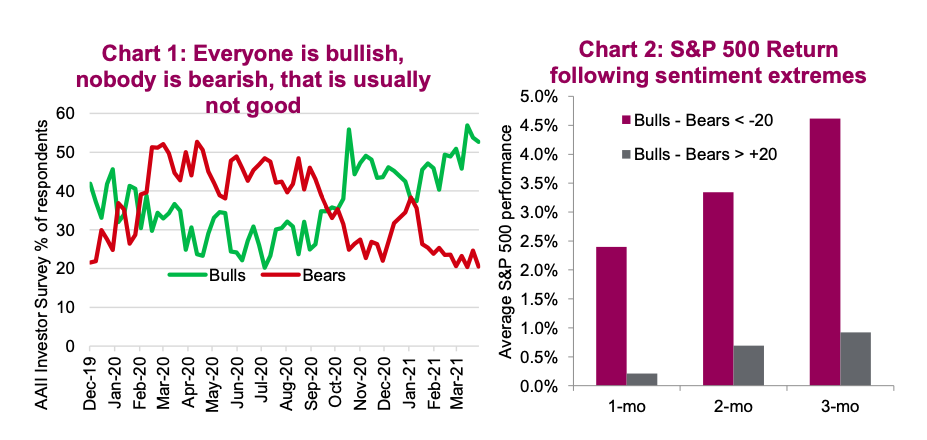

Siguiendo con las malas noticias, vemos que el número de inversores alcistas supera en 32 puntos a los bajistas. Por la "Ley de sentimiento contrario", como históricamente podemos ven en el grafico inferior a la derecha, cuando esta diferencia es mayor de 20 las rentabilidades futuros de la bolsa americana en el corto plazo no han sido muy atractivas. Y este es sólo uno de los muchos indicadores que hemos visto y que siguen los inversores.

Por el lado positivo, los resultados empresariales siguen saliendo mejor de esperado. Esta semana les tocó el turno a las grandes tecnológicas que vieron como sus ganancias se disparaban gracias a los cambios en la manera de trabajar y de los servicios asociados que se necesitan para ello a través de internet. Así veíamos a Microsoft incrementar su beneficio en un 43.7% frente al mismo período del año anterior, Redmond un 19% de crecimiento, Alphabet un extraordinario +162%, Facebook un 48% más de los $17,737 millones conseguidos en el primer trimestre del año pasado y Amazon que triplica sus beneficios y dispara sus ventas +44%.

Pero en Europa los datos macro no han salido muy buenos. El PIB alemán cayó un -1.7% en el trimestre, frente al -1.5% previsto en la encuesta del Wall Street Journal. También tenemos a España e Italia cayendo un -0.5% y un -0.4% respectivamente. Tan solo tenemos a Francia con un +0.4% en positivo.

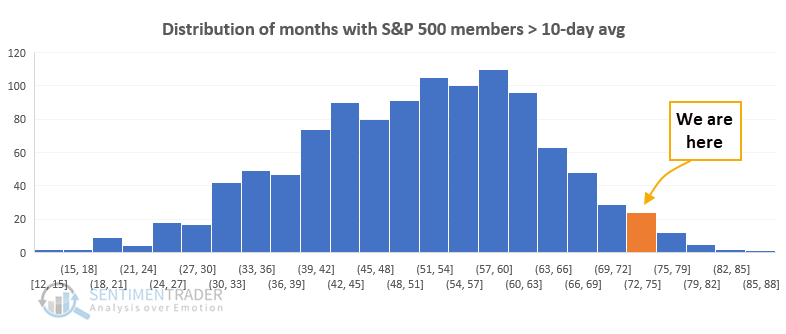

En fin, una de cal y una de arena. Y para colmo empezamos Mayo... y recuerden el famoso dicho en bolsa de "Sell in May...". Ya esta semana 60.000 millones de dólares de los institucionales han salido de los mercados para irse a liquidez. Además, como comentaba esta semana Kriti Gupta en Bloomberg, el S&P 500 se encuentra ahora mismo un 16% por encima de su media móvil de 200 sesiones, un nivel que ha llevado a pequeñas correcciones en el último año.

Buen fin de semana a todos y a mi MADRE en especial este domingo.