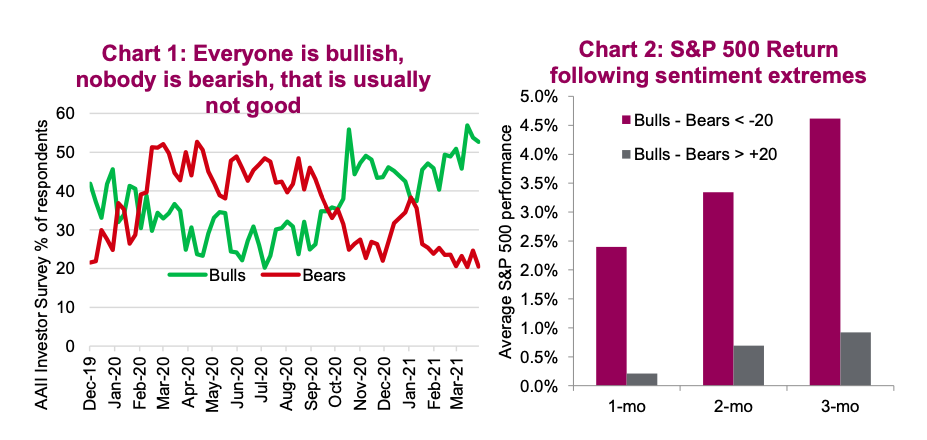

Hablando con un compañero esta semana sobre la capacidad que tienen de rebotar los mercados financieros ante cualquier ligera caída, vemos que son esos nuevos inversores que han entrado en el mundo de la renta variable en los últimos años los que acentúan ese síndrome FOMO.

Todos esos nuevos participantes de la bolsa, sólo han experimentado un mercado alcista en el que se debe aprovecha cualquier caída para comprar más pues rebotará con más fuerza todavía. Y lo que opinan estos nuevos inversores lo podríamos resumir en lo siguiente:

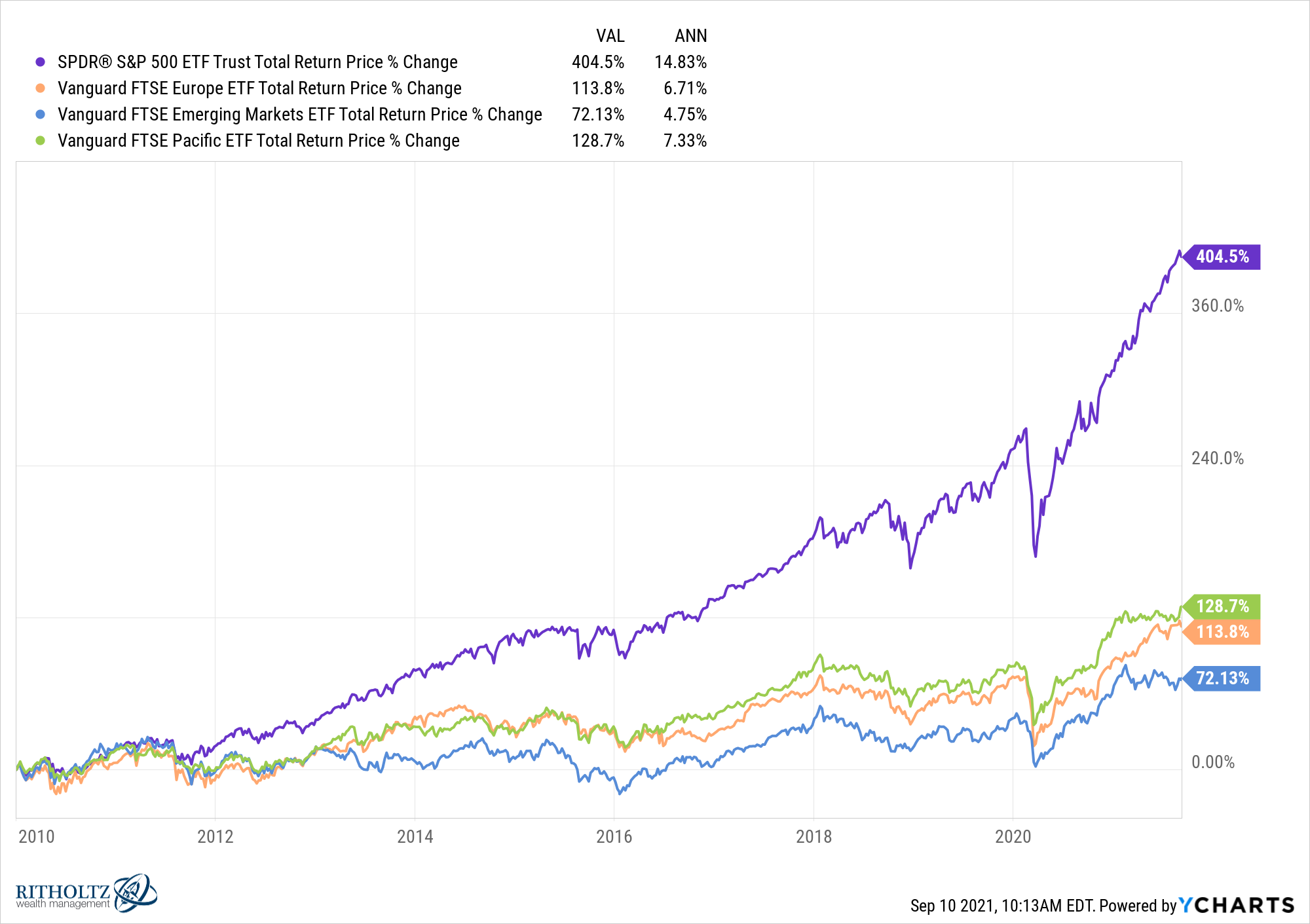

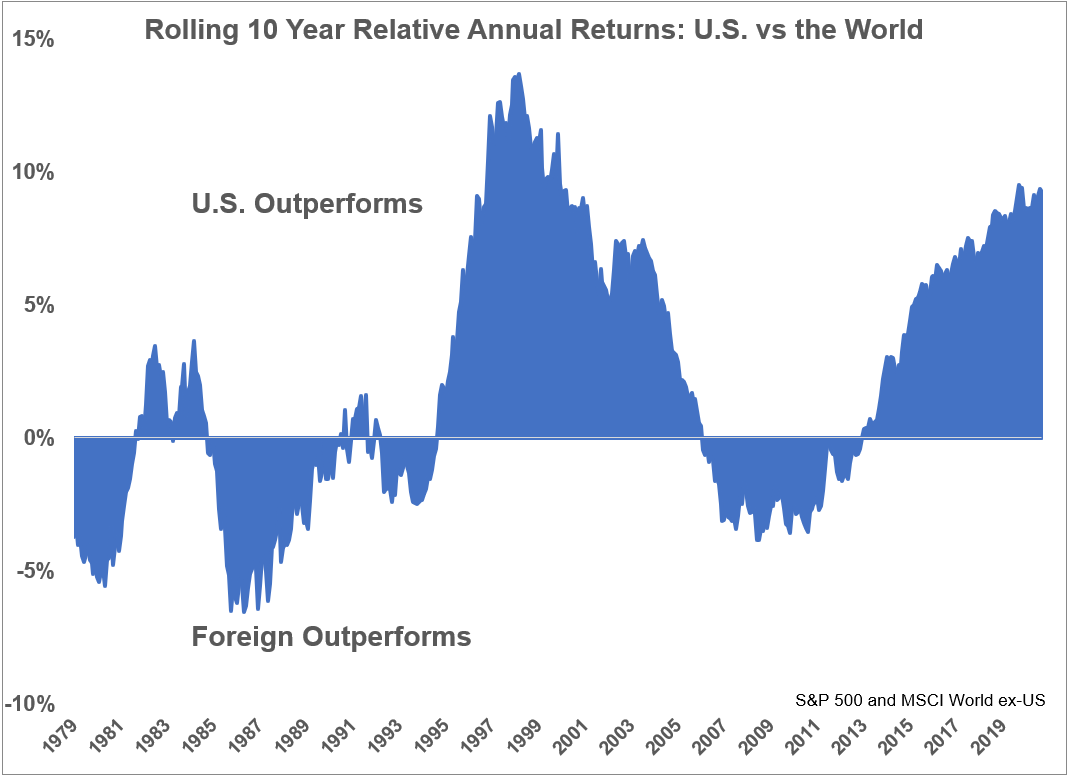

- La diversificación no funciona a la hora de invertir.

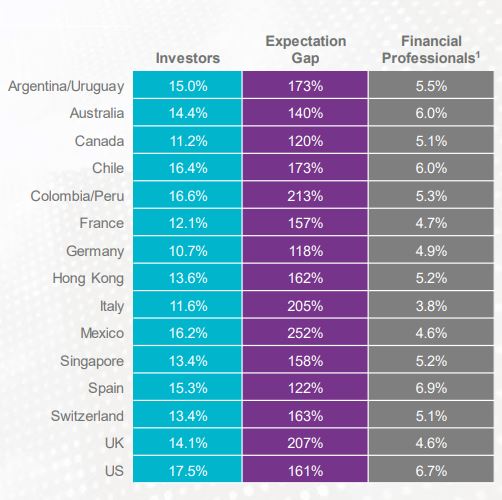

En los últimos años la bolsa americana ha sido la más rentable con diferencia. Para quien lleve invirtiendo en los últimos 10 años... ¿qué sentido tiene la tan importante diversificación?

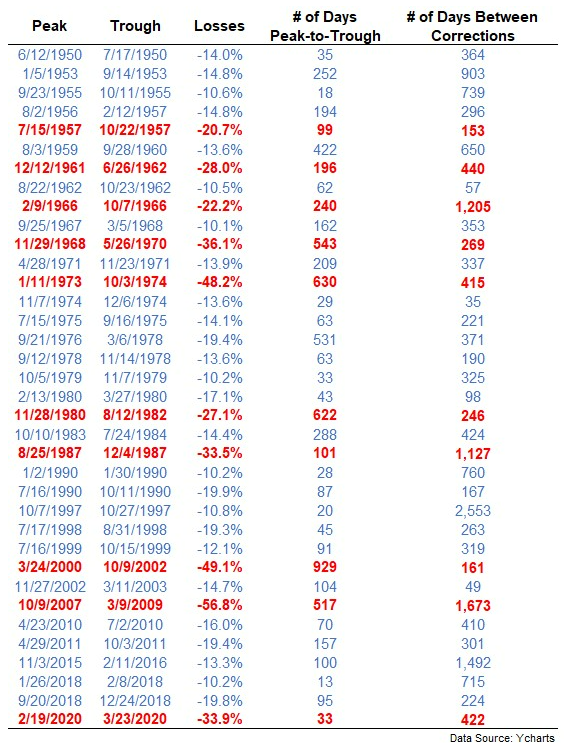

- Las correcciones no duran mucho, son oportunidades de compra.

Todas las correcciones de la bolsa en los últimos 11 años han sido pasajeras y de duración más bien corta. Comprar en las caídas ha sido una de las mejores estrategias en los últimos años. El famoso dicho de "no coger un cuchillo cayendo" ha perdido todo su sentido para estos nuevos inversores.

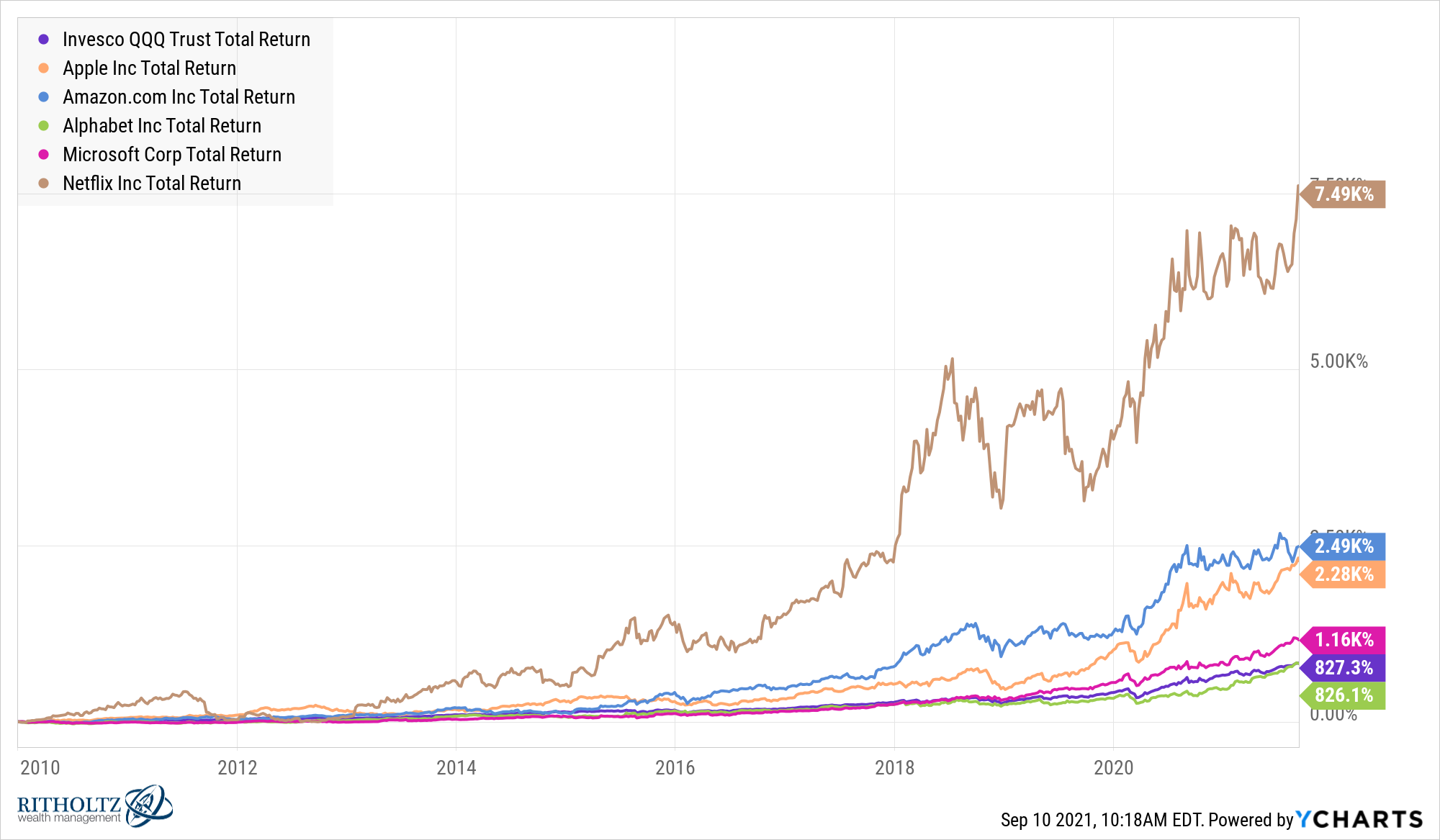

- Debemos invertir en valores tecnológicos, nada de diversificación sectorial tampoco.

El índice Nasdaq ha multiplicado 8x su valor desde 2010. En él están todas las apps que usamos día a día... ¿para qué comprar nada más?

- Invertir todo en bolsa... tiene una rentabilidad anualizada del 13% a largo plazo.

Me reitero, ¿para qué diversificar si la bolsa siempre sube en el largo plazo con rentabilidades superiores al doble dígito?

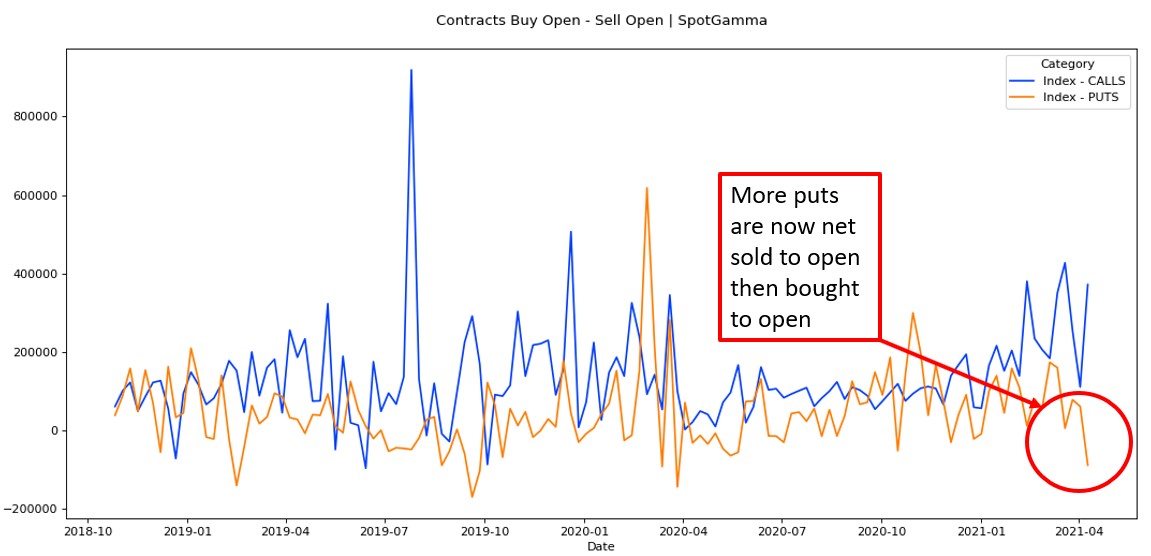

- Apalanquemonos!! Los tipos de interés sólo bajan.

El Treasury americano a 10 años estaba al 4% en 2010, el de 30 años por encima del 5%; hoy el primero está cerca del 1% y el segundo por debajo del 3%.

A todos estos inconscientes les diría lo siguiente:

- La diversificación es la clave para una preservación del capital en el largo plazo, a veces la bolsa americana lo hace mejor y a veces lo hace peor. Todo tiene su ciclo.

- Los valores tecnológicos no siempre suben... también cae y mucho

- Los mercados bajistas no duran como mucho un mes... las caídas muchas veces son fuertes y duraderas.

Buen trading a todos.