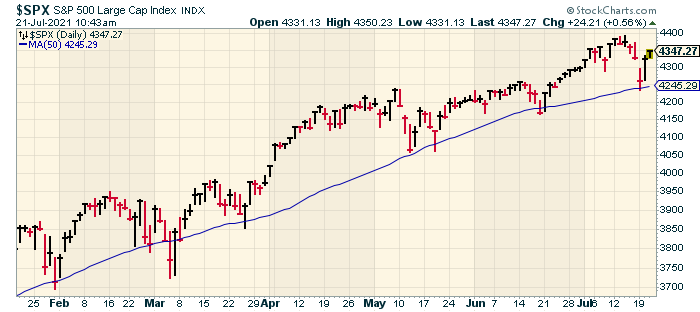

Los bancos centrales han resultado ser más "dovish" de lo que el mercado estaba descontando. Esto ha hecho a los bonos volver a recuperar parte del terreno perdido meses atrás. Y las bolsas, viendo que los bonos comenzaban a descontar un escenario menos pesimista del anterior, ha continuado la recuperación de las caídas de dos semanas atrás.

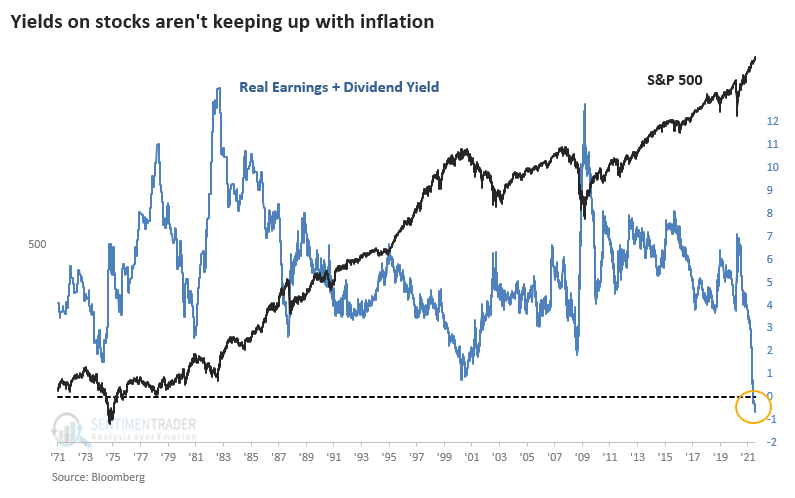

Estas continuas subidas de la bolsa americana, ha hecho que la actual rentabilidad real del S&P500 sea negativa. Definimos la rentabilidad real como el inverso del PER menos la inflación.

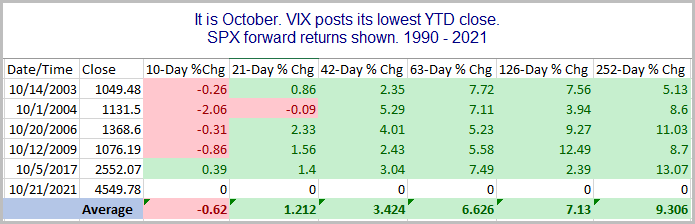

Como vemos ver, las perspectivas de rentabilidad del S&P500 par los próximos 3, 6 y 12 meses no son muy positivas. La media de los casos anteriores desde 1900 en los que la yield del mercado era negativa ha sido una rentabilidad negativa en el S&P500 tanto a 3 como a 6 y 12 meses.

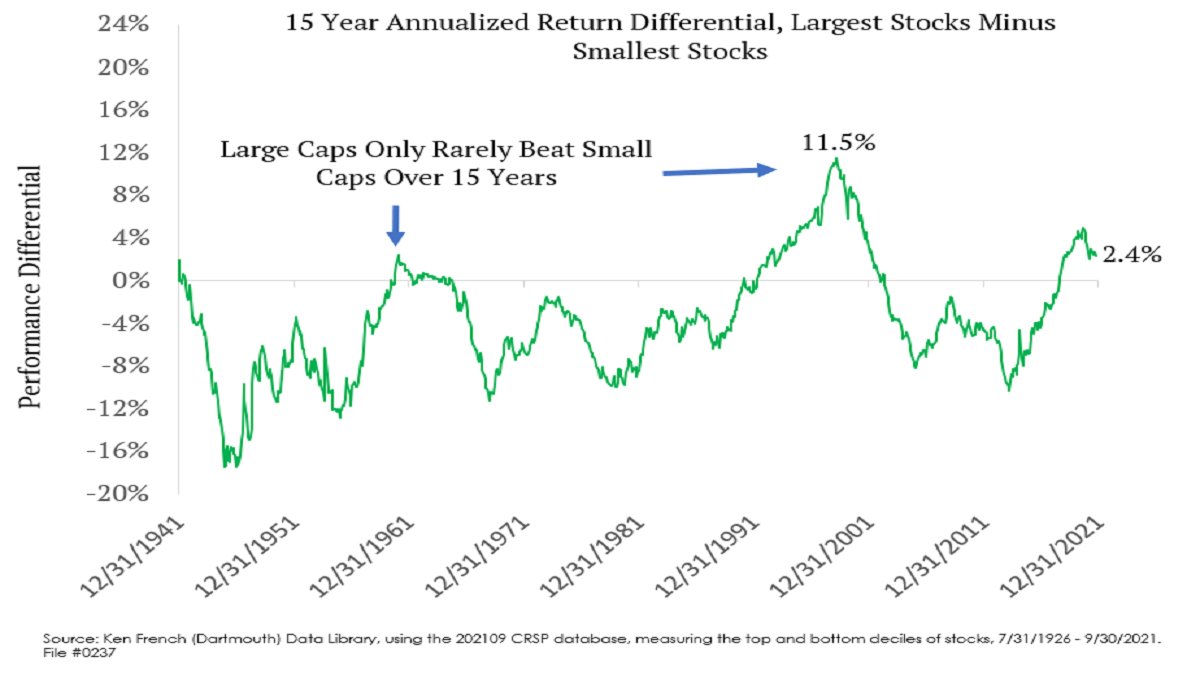

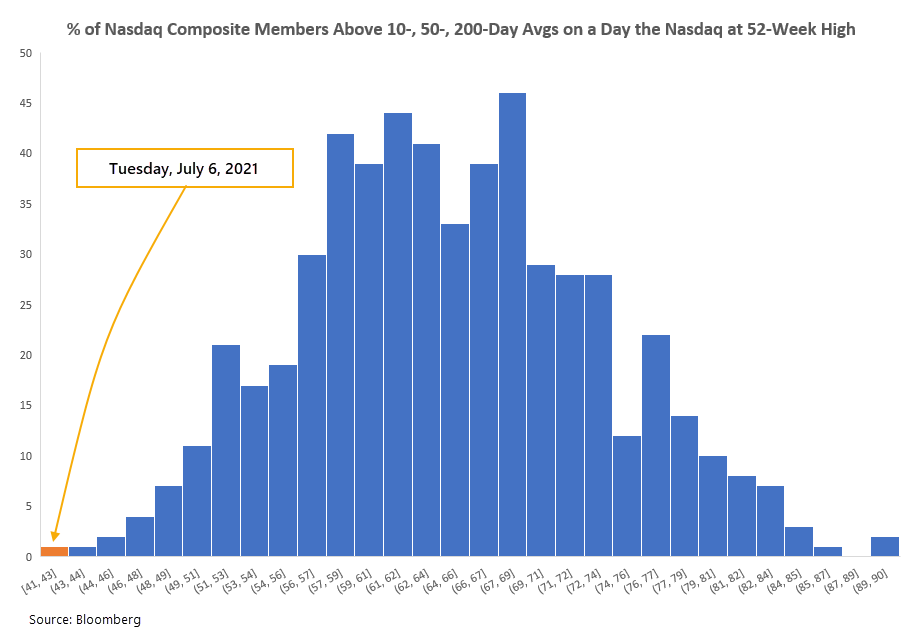

El miércoles tenemos dato de inflación que puede dar movimiento a las bolsas, veremos a ver que nos depara el mercado. Pero si tuviese que apostar por algo ahora, serían las pequeñas compañías. Miren la rotura que acaba de tener lugar en el índice de pequeñas/medianas compañías como el Russell 2000: como podemos ver ha roto el lateral que mantenía todo el año y esta ruptura del Russell 2000 le da un objetivo alcista hasta los 2600 puntos del índice americano.

En fin, tenemos una de cal y otra de arena en las bolsas americanas... habrá que ser más selectivo si cabe.

Buen trading.