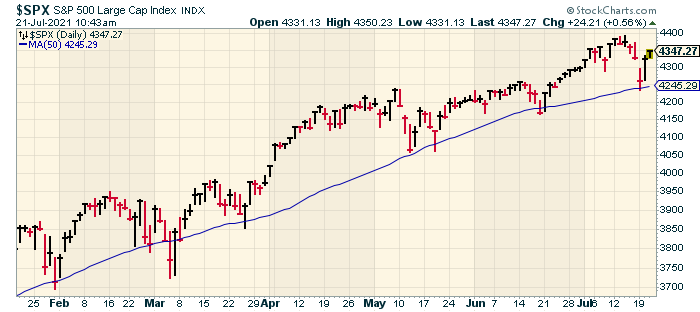

Otra semana de alta volatilidad y volvemos a rebotar en la media de 50 sesiones; parece que el S&P 500 tiene un trampolín en esta media móvil que le lleva a rebotar cada vez que se acerca a ella..

S&P 500, Nasdaq y Dow Jones Industrials marcaron nuevos máximos tanto intradia como cierre, principalmente debido a la subida de los grandes valores que están tirando del mercado recientemente: Alphabet +3.4% y Facebook +5.3% consiguieron las mayores subidas después de que SNAP y Twitter publicaron unos resultados mucho mejor de los esperados.Así tenemos al Dow Jones cerrando por encima de 35000 por primera vez en su historia y al S&P 500 por encima de 4400 tambíen por primera vez a cierre.

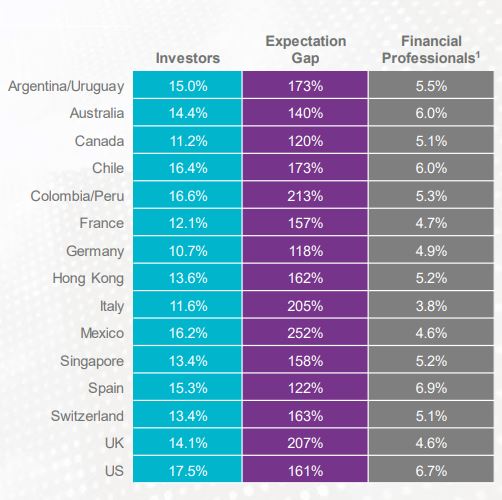

Pero parece ser que el mercado no las tiene todas consigo. Los precios de las coberturas de los riesgos de cola se están disparando últimamente. Ahora mismo, el precio de cubrir con compra de Vix Calls está en niveles máximos de los últimos años.

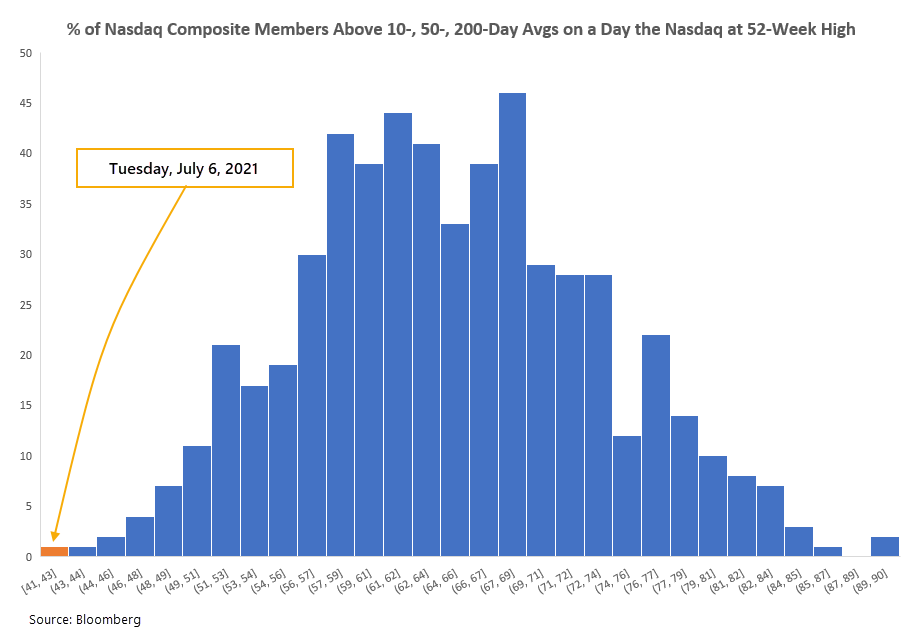

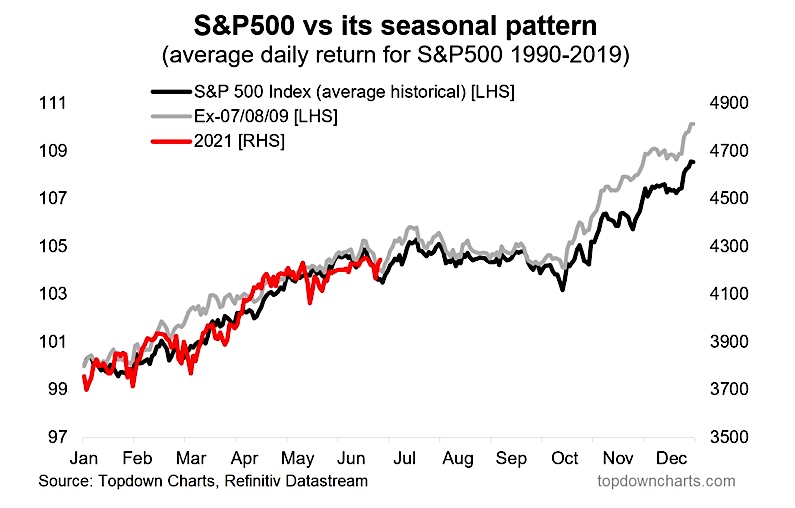

En fin, como llevamos viendo en las últimas semanas, las divergencias son numerosas pero la fuerza del mercado alcista es más fuerte todavía. Y recordemos, nunca debemos de nadar contra la corriente a tumba abierta.

Buen fin de semana.