En nuestro caso, vimos un gran comportamiento en la Cartera Value que mantenemos con una subida del 5.49% en el día de ayer, situándola este mes con una rentabilidad acumulada superior al 10% en el mes de Noviembre.

Tuesday, November 10, 2020

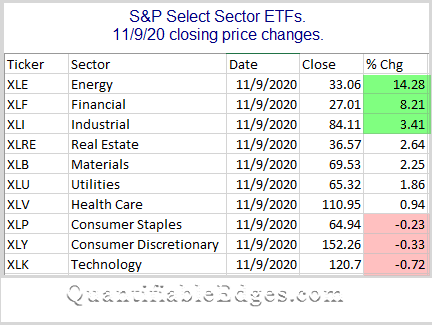

¿Rotación a Value?

En nuestro caso, vimos un gran comportamiento en la Cartera Value que mantenemos con una subida del 5.49% en el día de ayer, situándola este mes con una rentabilidad acumulada superior al 10% en el mes de Noviembre.

Sunday, November 1, 2020

Z-score Indicator based Trading System on Ibex 35

Back in 2016 I found an strategy I have been following since. This trading system is based on an index z-score. The z-statistic is the number of standard deviations of a single point from the data's mean over the lookback period chosen.

The study was done in different shares from the S&P600, and was profitable in 533 of them during the 13 years the trading system was tested. Moreover, it showed an 69% winners trades with and average gain per trade of 0.95%.

Rules:

- We are going to use the Spanish Index Ibex 35

- Calculate the z-score for different periods (week, fortnight, month and quarter)

- The Z-target is going to be 1, since we know that 68% of every standard normal distribution is between -1 and 1.

- We are always long or short. Buying means closing short position and open a new long position, and vice versa.

- Buy at close of the daily bar when z-score crosses downward through the negative Z-target.

- Sell at close of the daily bar when z-score crosses upward through the positive Z-target.

- We are long or short one contract each day.

- Commissions are not taken into account.

Results:

As you can see, all different Z-periods used show better results than the Index in both time periods. Moreover, the indicator calculated every fortnight shows very stable results in both tables; proving to be the best during the last five years and second best for the whole period.

The equity curves for the best two indicators in every period, with the Index, are shown below:

Would you trade it? Probably not. You, and probably no one, would have followed an strategy with a -38% drawdown from years 2004 to 2007 when the Spanish Index Ibex 35 almost double.

But probably it would be a good start for something better...

Wednesday, October 28, 2020

Señal de compra en Ibex 35

Hoy, a cierre del futuro español, tenemos señal de compra en el Ibex 35 con objetivo de cierre de posición en una semana (el próximo 4 de Noviembre).

Aquí os muestro la evolución de dicha señal de compra desde 1994: en el gráfico de arriba las señales de compra y venta; en el gráfico de abajo la evolución de la cuenta de trading que llevo en esta estrategia.

Actulizado el 29/10/20: Situamos stop de posición en 6361

Eurostoxx objetivo bajista

El índice Eurostoxx 50 está rompiendo en el día de hoy el canal bajista que llevaba desde mediados de año. Si no consigue retomar el anterior soporte (ahora resistencia) de los 3000 puntos, daríamos un objetivo de 2775 puntos en el corto-medio plazo.

Tuesday, October 20, 2020

Monday, September 28, 2020

¿Acciones valor o acciones crecimiento?

Para responder esta pregunta el autor mira a la rentabilidad de los últimos diez años de cada uno de los índices y calcula la diferencia entre ambos. Es decir, crea un indicador ( azul) definido por la rentabilidad de los últimos 10 años del Russell 1000 Growth menos la rentabilidad de los últimos 10 años del Russell 2000 Value. A este indicador le aplica una media móvil de los 13 últimos meses (linea naranja) creando dos posibles actuaciones: si el indicador está por encima de su media móvil optariamos por invertir en acciones Growth, y si el indicador se encuentra por debajo de la media optariamos por acciones Value:

El autor compara su resultado con cada uno de los índices por separado. Yo, personalmente, me gusta más la comparación con el S&P500 ya que es un benchmark bastante utilizado por cualquier cartera de inversión.

El autor compara su resultado con cada uno de los índices por separado. Yo, personalmente, me gusta más la comparación con el S&P500 ya que es un benchmark bastante utilizado por cualquier cartera de inversión.

En este gráfico podéis ver la evolución de una inversión efectuada siguiendo dicho indicador frente a una inversión igual en el S&P500 desde el 1 de Enero del 2000 hasta Agosto de este año 2020. Esto nos da una rentabilidad anual del 11.10% siguiendo el indicador frente al 5.35% anual del S&P500, y con un drawdown de casi un veinte por ciento inferior (-42.54% frente al -52.56% del S%P500).

Ésto me recordó uno de los trabajos que escribí para mi tesis doctoral y decidí añadirlo al estudio de forma comparativa. Se trata de seguir el spread o cociente entre ambos índices; de tal forma que si el spread está por encima de la media invertiremos en acciones Growth y de lo contrarío invertiremos en acciones Value.

Los resultados obtenidos los podéis ver en la siguiente tabla. Podemos observar como los resultados obtenidos por este nuevo spread se asemejan mucho a los que plantea este autor en el largo plazo, salvo en el caso del drawdown que es algo superior.

Sin embargo, si miramos en los últimos diez y cinco años, podemos observar en los gráficos finales como las cosas cambian sustancialmente. En ambos casos el nuevo indicador spread supera tanto al anterior indicador como al S&P500, consiguiendo ratios de Sharpe por encima de la unidad y drawdown similares a los del indicador planteado. En cuanto a rentabilidades obtenemos una rentabilidad media anual del 15.56% en los últimos diez años (frente al 11.51% del S&P500) y un 20.56% anual en los últimos cinco años (frente al 12.67% del S&P500).

Monday, November 9, 2009

Son las bolsas siempre alcistas ????

Por otro lado, me gustaría compartir con vosotros este gráfico que se ha publicado recientemente en el mundillo de internet que destroza completamente ese gran mito de que las bolsas son "siemprealcistas". Como vemos en el mismo, si deflactamos los índices, vemos que los últimos máximos del S&P500 no son tales máximos; el famoso doble techo no lo es tal si tenemos en cuenta la inflación.

Además, podemos denotar en el gráfico una cierta similitud entre la evolución deflactada de las diferentes recesiones o mercados bajistas, la cual apoyaría esta hipótesis comentada de una última onda alcista antes de una corrección de importante calado para posteriormente movernos en un lateral de bastantes años.

Además, podemos denotar en el gráfico una cierta similitud entre la evolución deflactada de las diferentes recesiones o mercados bajistas, la cual apoyaría esta hipótesis comentada de una última onda alcista antes de una corrección de importante calado para posteriormente movernos en un lateral de bastantes años.Ojo!! A los datos me remito y no quiero ser ni alarmista ni parecer que tengo la bola de cristal; pero esta hipótesis cada vez está tomando más fuerza dentro de los diferentes operadores de los mercados financieros.

-

Back in 2016 I found an strategy I have been following since. This trading system is based on an index z-score. The z-statistic is the numb...

-

Terminamos la semana con máximos anuales en las bolsas de ambos lados del atlántico, y otra vez cerca de máximos en el caso del índice em...

-

Telefónica ha publicado resultados con un beneficio récord de 7743 millones de Euros en el segundo trimestre de 2021, principalmente grac...