Esta semana he tenido la oportunidad de compartir opiniones con diferentes gestores e inversores institucionales en Pension Bridge Altinvestor Europe 2021. La palabra más recurrente que ha surgido en todas las conversaciones ha sido inflación; el gran monstruo que amenaza la recuperación económica y la confianza de los inversores es una inflación por encima de las previsiones que aumente los tipos de interés y el pago de intereses de una economía cada vez más endeudada.

Terminamos la ultima semana de Febrero con caídas de última hora en los mercados, aunque el mes de Febrero ha sido positivo en los principales índices americanos y europeos. Aunque el principal foco de atención ha estado esta semana en la renta fija; más concretamente en la rentabilidad del bono americano. Todos los operadores tienen la vista puesta en el nivel de 1,5% de rentabilidad del bono americano; cualquier cotización por encima de este nivel hace saltar las alarmas, como sucedió el Jueves.

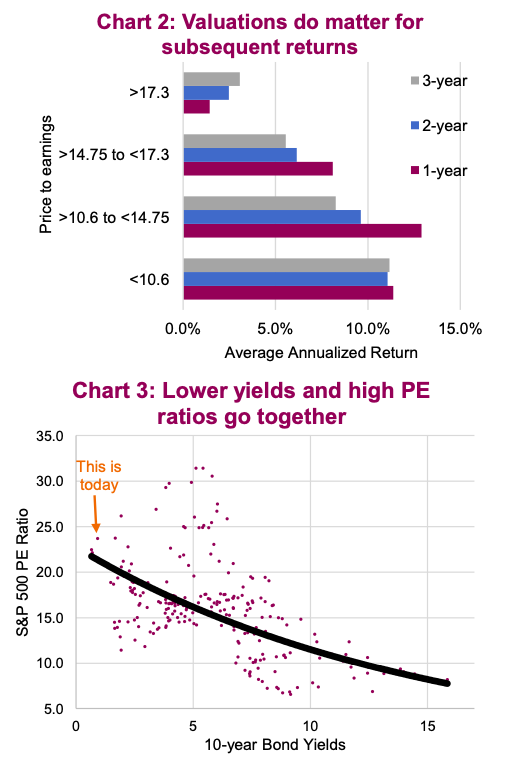

En condiciones normales, la bolsa debe pagar más que la renta fija por la mayor prima de riesgo que se le asume; y si esto no se cumple, al menos debe de estar infravalorada para que el potencial de ganancia vía precios compense la menor rentabilidad que pueda tener vía dividendo en comparación con la rentabilidad del bono. El problema es que actualmente tenemos una bolsa sobrevalorada y con una rentabilidad por dividendo en torno al 1,5%.

De ahí la preocupación de los inversores con el nivel del 1,5% de rentabilidad del bono: una bolsa sobrevalorada por precio y con una rentabilidad por dividendo por debajo del bono tendría muy poco atractivo para el inversor en comparación con la posibilidad de invertir en bonos. Pero esto no quiere decir que la inversión en bonos esté exenta de riesgo, como podemos ver en el gráfico publicado esta semana; el termino de renta "fija" no le hace mucha justicia en lo que a precio se refiere.

Y esta sobrevaloración hemos llegado debido al increíble apetito por el riesgo que parece haberse adueñado de los inversores (posiblemente influenciados por la enorme liquidez que el sistema les está dando). Podemos ver como el volumen de activos en el activos de baja volatilidad ha caído casi un 30% en el año.

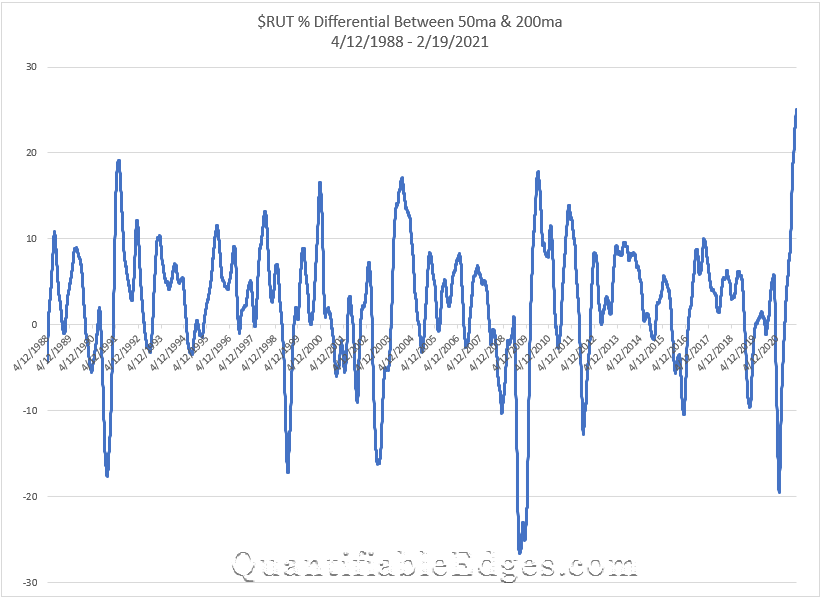

¿Y donde ha ido todo ese dinero? Pues parece ser que las pequeñas compañías se ha llevado un gran porcentaje de ese apetito por el riesgo y por las nuevas plataformas de trading que permiten comprar acciones desde el móvil con un apalancamiento a la carta. Como podemos observar, el diferencial entre la media móvil de 50 sesiones y la de 200 sesiones ha alcanzado niveles nunca vistos en el Russell 2000.

Y como ya comentábamos la semana pasada, valoraciones extremas no son un buenas para la rentabilidad de las bolsas en el medio plazo. Y como vemos en el gráfico inferior, caídas en las valoraciones de las bolsas suelen venir asociadas con incrementos de rentabilidades de los bonos. Y eso es lo que le preocupa a los mercados, lo que nos mete en un circulo vicioso que podría desencadenar una tormenta perfecta.

Para terminar, os recuerdo que diariamente estoy publicando en el Twitter de @akrabolsa oportunidades de trading en acciones europeas y cfds. Las rentabilidades están siendo muy buenas con una gestión del riesgo muy exhaustiva. Os animo a seguirme.