La campaña de resultados esta siendo bastante positiva para los mercados. De las compañías americanas que ha publicado, el 84% han dado resultados mejor de esperado. Yo creo más por el hecho de que las previsiones eran bastantes pesimistas que por otra cosa. La semana que viene le llega el turno a las grandes tecnológicas que representan el 40% de la capitalización del mercado, aunque cada día que pasa se están convirtiendo en más empresas globales y dejando la etiqueta de solamente tecnológicas. Por lo tanto, semana importante la que viene en los mercados.

Pasemos a analizar algunos informes que he leído esta semana:

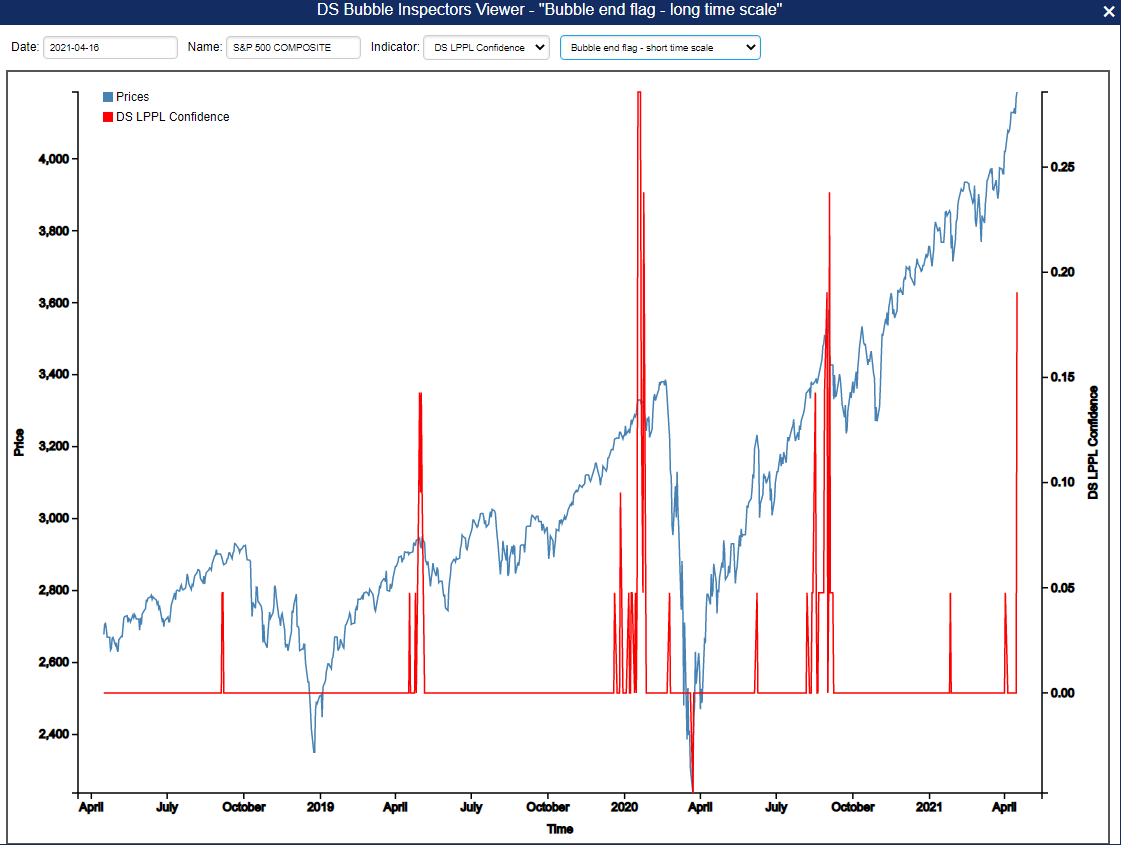

Didier Sornette es profesor de la Cátedra de Riesgos Empresariales en el Instituto Federal Suizo de Tecnología de Zurich. Anterioremente fue profesor de Geofísica en UCLA, de donde aplico dichos conocimientos para generar un modelo de predicción en los mercados financieros, tratando de detectar burbujas financieras en diferentes activos. Pues bien, en el gráfico inferior tenemos el indicador que muestra riesgo de burbuja en el S&P 500 (linea roja) y ahora mismo se encuentra en un punto que pronostica una corrección en el corto-medio plazo. En fin, un indicador más que muestra la elevada sobrecompra en que nos encontramos operando recientemente.

Y parece ser que ya hay más de uno que está saltando del barco. El ratio que compara las ventas con las compras de "insiders" se ha ido a niveles máximos del último año. Parece ser que el volumen de ventas de los directivos de las propias empresas es muy superior al volumen de compras de las mismas. O saben algo que los demás desconocemos o simplemente piensan que la valoración que han alcanzado sus acciones está muy por encima de los que sus resultados pueden aguantar.

Y si queremos encontrar más indicadores de alarma, aquí tenemos otro. Al mismo tiempo que los "insiders" parecen estar vendiendo, los particulares se están endeudando a niveles preocupantes para comprar bolsa. Es un hecho que las burbujas necesitan del apalancamiento para producirse; el nivel de apalancamiento en el mercado de valores está en niveles de crecimiento no vistos en los últimos años (el segundo mayor valor de los últimos 35 años). Siempre que ha superado el 70% de crecimiento, la bolsa americana ha tenido períodos en los que subir le ha sido imposible.

Como vemos, las señales de alarma de sobrevaloración no paran de aparece en los mercados internacionales. Por lo tanto, si tenemos intención de entrar o incrementar posiciones en los mercados de renta variable, sería conveniente esperar una corrección que llegare más temprano que tarde.

Buena semana a todos.

No comments:

Post a Comment