Cerramos la semana con algunos índices bursátiles rompiendo niveles importantes, o al menos significativos. Por una lado, tenemos al S&P 500 y al Dax por encima de niveles psicológicos importantes como son el 4000 y el 15000, y por otro lado, como ya comentábamos en este post a mediados del mes pasado, tenemos al Eurostoxx50 rompiendo importantes resistencias.

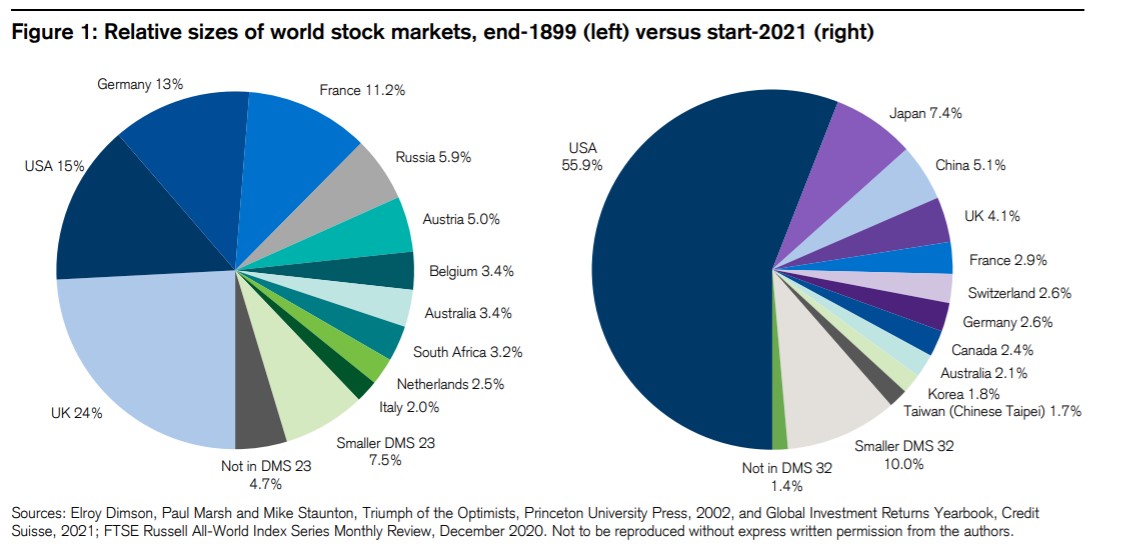

Terminamos un trimestre con todos los índices de renta fija en negativo, a excepción del high yield. Por el lado de la renta variable, tenemos a USA como la bolsa más rentable seguida por las materias primas, en donde el petróleo se alza con una rentabilidad en el primer trimestre del año superior al 20%.

Interesante e inquietante el indicador que publica la web sentimentrader: lo que hace es mirar a la ultima hora de negociación del ETF SPY, si el fondo sube durante esa última hora se suma 1 al indicador, en caso contrario se resta 1. Este fundamento se basa es que es en la ultima hora de negociación del mercado cuando los institucionales ponen sus ordenes, mientras que los inversores nóveles suelen operar más a primera hora de mercado.

Pues bien, como podéis observar en el gráfico de abajo que publican, en los últimos 3 meses el indicador ha perdido un 5% de su valor. Puede no parece mucho, pero es la mayor caída en los últimos 25 años. Momentos como éste, con la divergencia bajista que presenta con el índice S&P 500, ha llevado a correcciones importantes del índice

Por otro lado, tenemos a Biden anunciando subidas en el impuesto de sociedades que pasaría del 21% al 28%. Según un estudio que acaba de realizar BofA, esto provocaría una reducción del -7% en los beneficios estimados para el S&P 500 en 2022. Los sectores más perjudicados serían el tecnológico y el de cuidados para la salud, mientras que sectores como el energético y el inmobiliario no se verían casi afectados por esta subida de impuestos.

Con todo, seguimos en un mercado que tarde o temprano tendrá que tener una corrección. Llevo varios años escuchando a distintas entidades financieras pronosticando que ese era el año de Europa, pero nunca sucedía. Pero ahora creo que es diferente: la sobrevaloración de otros mercados como el americano y la ruptura reciente de importantes resistencias de largo plazo en la bolsa europea, me hace pensar que ahora sí que es el momento de apostar por la bolsa europea en primer lugar.

En este blog, seguiré actualizando las distintas carteras de renta variable europea. Ahora mismo, mi apuesta personal va por la cartera Beta Portfolio y la Value Portfolio para los más arriesgados, y la Sectors Portfolio para los más conservadores.